Différentes stratégies de vente d’entreprise adaptées à différentes situations

Ce bulletin examine les différentes stratégies de vente d'entreprise qu'un banquier d'affaires se devrait de présenter à un client pour qu'ils décident ensemble de ce qui convient le mieux à leur situation.

Les propriétaires d’entreprise sont régulièrement sollicités via des appels, des courriels et des lettres de la part d’acquéreurs potentiels ou de courtiers se proposant de vendre votre entreprise affirmant avoir un acheteur pour eux. Nous croyons que chaque propriétaire devrait connaître les différentes stratégies de vente d’entreprise, et ce, indépendamment de son horizon de sortie.

Les conseillers en fusions et acquisitions peuvent proposer diverses stratégies de vente, mais ultimement ce sera au vendeur à qui reviendra la décision de choisir quelle approche correspond le mieux à ses besoins et, surtout, à sa tolérance au risque et à sa patience. Pour certains, la rapidité d’exécution pourra être le facteur le plus important, et pour d’autres, il s’agira de maximiser le prix, trouver le bon repreneur ou privilégier la confidentialité.

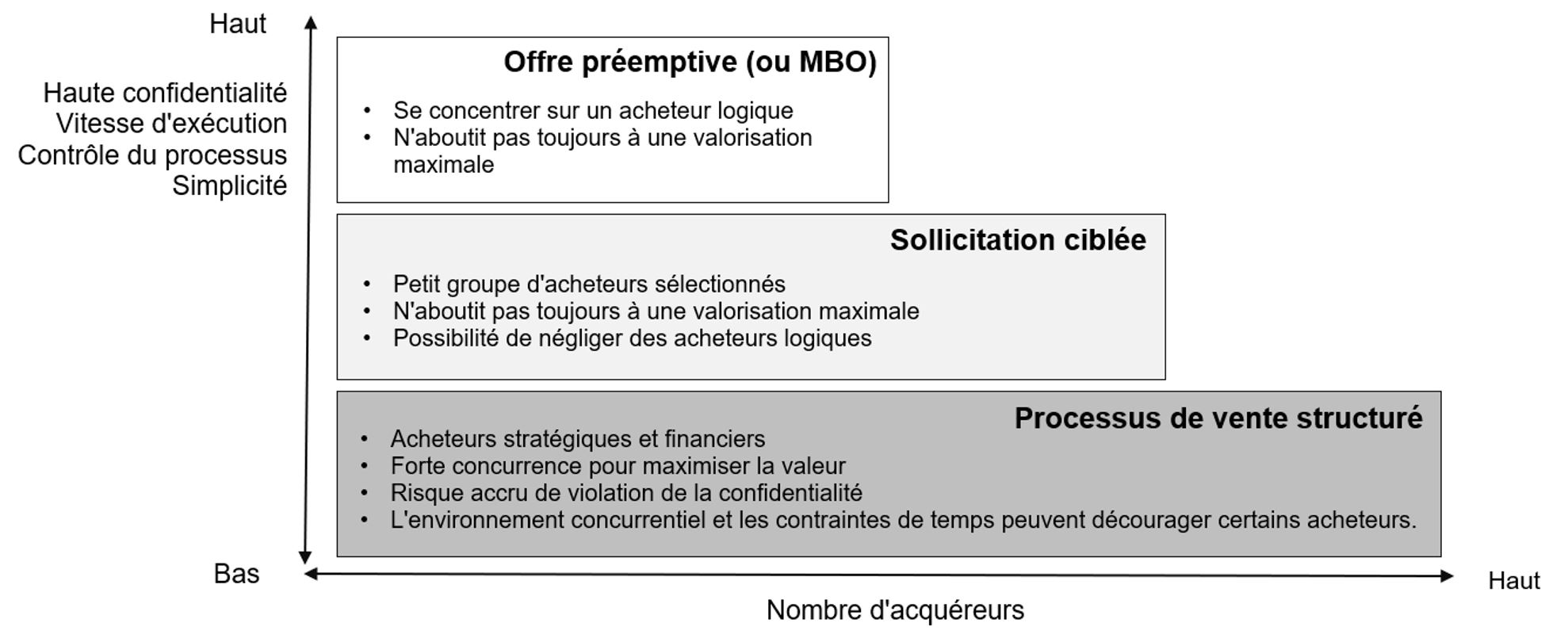

Le tableau suivant résume les différences entre les trois avenues :

A. Offre préemptive

Une offre préemptive se produit généralement dans deux circonstances :

- Un acheteur, stratégique ou financier, s’adresse directement à une cible pour s’enquérir de la possibilité d’acheter et le vendeur accepte d’engager des discussions plutôt que de solliciter plusieurs acheteurs, ou

- Un vendeur se prépare à un processus de vente concurrentiel, mais accorde un « premier regard » à l’acheteur le plus probable avant de s’engager avec d’autres parties potentiellement intéressées.

Dans la plupart des cas, l’acheteur est bien informé de la nature de l’entreprise et peut se satisfaire de moins de vérification diligente, surtout s’il s’agit d’un acteur stratégique déjà présent dans le secteur d’activité de la cible. L’avantage évident de cette approche est que le processus de vente est plus rapide (3 à 5 mois) puisqu’un seul acheteur est impliqué. Cela évite donc les étapes préliminaires consistant à identifier et à approcher de multiples acheteurs potentiels, à répondre aux questions et à organiser des rencontres avec plusieurs acheteurs avant d’obtenir des expressions d’intérêt. Cette stratégie peut également réduire le risque que les concurrents, les clients, les fournisseurs, les employés et autres n’apprennent que l’entreprise est en vente, car le processus est limité à un seul acheteur.

En termes de valorisation, une offre préemptive peut être un couteau à double tranchant. L’acheteur préemptif pourrait offrir un prix généreux pour éviter que le vendeur ne teste les eaux avec d’autres acheteurs potentiels. Naturellement, ce scénario a plus de chances de se produire si la cible est très attrayante et qu’elle est susceptible d’attirer de multiples offres concurrentes. Cependant, l’inverse est également vrai ; l’acheteur préemptif pourrait proposer un prix plus bas sachant qu’il a l’exclusivité et n’a donc pas de concurrence avec d’autres acheteurs.

Avant de divulguer des informations à l’acheteur, nous recommandons de préparer la documentation de vente comme si l’entreprise allait être mise en marché. Il s’agit notamment de produire une liste d’acheteurs, un teaser, un NDA, un CIM, un dossier de données financières et une présentation de la direction. L’acheteur préemptif est informé au tout début du processus qu’il doit fournir une expression d’intérêt (ou une lettre d’intention) dans un délai déterminé, faute de quoi un processus de vente structuré sera lancé. Nous favorisons cette approche pour quatre raisons principales :

- Elle force l’acheteur préemptif à ne pas perdre de temps à évaluer l’opportunité faute de quoi elle risque de lui glisser entre les mains.

- Elle montre à l’acheteur préemptif que le vendeur est prêt à approcher d’autres acheteurs si son offre n’est pas satisfaisante.

- L’entreprise est présentée de manière professionnelle sous son meilleur jour et avec des informations essentielles pour que l’acheteur préemptif puisse pleinement apprécier le profil de risque et la valeur intrinsèque.

- Après avoir examiné le CIM et les données financières, si l’acheteur décide finalement de ne pas soumettre d’offre ou de soumettre une offre totalement insatisfaisante, la stratégie de vente peut rapidement passer à une sollicitation ciblée ou à un processus de vente structuré si le vendeur le souhaite.

Offrir un rachat par la direction (MBO) à votre équipe managériale peut être considéré comme une alternative similaire à l’offre préemptive. Les avantages d’un MBO sont similaires, soit une exécution plus rapide, moins de vérification diligente, et la réduction du risque que les concurrents, les clients, les fournisseurs et autres n’apprennent que votre entreprise est en vente. Tout comme pour l’offre préemptive, si la tentative de MBO échoue, le vendeur pourra toujours explorer d’autres stratégies de vente.

Cependant, les rachats par la direction comportent leur lot de défis. Veuillez lire nos deux bulletins d’information « Rachat par la Direction (MBO) – Points à Retenir« , et « Rachat par la Direction: Les Clefs pour une Transaction Réussie » qui examinent tous deux les MBO de manière plus détaillée.

B. Sollicitation ciblée

La deuxième stratégie de vente d’entreprise est l’approche de la sollicitation ciblée située à mi-chemin entre la discrétion d’une offre préemptive et le processus structuré. Dans cette approche, le banquier d’affaires travaille avec le client pour cibler un groupe sélect de deux à cinq parties les plus susceptibles d’être intéressées par l’entreprise et ayant les moyens financiers. Typiquement, les acteurs stratégiques importants et/ou les acheteurs financiers experts du secteur (avec ou sans plateforme existante dans le secteur) sont invités, ignorant du coup les fonds « généralistes » et les acteurs stratégiques qui pourraient ne pas avoir la capacité financière de réaliser une telle transaction. À l’instar de l’offre préemptive, cette approche permet une vérification diligente plus rapide et plus aisée, car les acheteurs sélectionnés sont vraisemblablement déjà bien au fait du secteur et auront moins besoin d’éducation. Toutefois, cette approche peut forcer le client à divulguer des informations sensibles à ses concurrents, qui font généralement partie des acheteurs potentiels.

L’approche de la sollicitation ciblée offre une plus grande compétitivité que l’offre préemptive et peut donner lieu à une guerre d’enchères. Dans certains cas, les acheteurs stratégiques peuvent, par exemple, être incités à attribuer une partie des synergies au vendeur afin de remporter la transaction.

Certains vendeurs hésitent à emprunter la voie de la sollicitation ciblée, car elle implique souvent de parler à un concurrent direct ou à une partie prenante proche, même si elle offre une plus grande certitude d’une valorisation élevée tout en maintenant le processus relativement court (4 à 6 mois). Pour atténuer ces risques, un vendeur bien avisé doit préciser à tous les soumissionnaires que les informations sensibles ne seront divulguées que vers la fin du processus, ce qui garantit que seul l’acheteur sélectionné aura accès aux informations relatives aux clients, fournisseurs, employés et autres informations essentielles.

Un autre avantage de la sollicitation ciblée, et un domaine dans lequel Cafa a eu du succès est le « ciblage géographique ». Lorsque le vendeur est préoccupé par le fait que ses clients, fournisseurs et concurrents apprennent l’existence d’une vente imminente, Cafa cible les acheteurs dans un marché géographique avec peu de croisement. Avec des partenaires couvrant l’Europe occidentale, le Royaume-Uni et l’Asie, Cafa peut atteindre des acheteurs bien au-delà de son marché local. Notre bulletin d’information « Vendre votre entreprise – pourquoi pas en Europe ? » examine de plus près cette avenue.

C. Processus de vente structuré

Un processus structuré vise à créer un environnement concurrentiel entre les acheteurs potentiels afin d’obtenir la meilleure valorisation possible. Pour y parvenir, le banquier d’affaires mène un processus structuré qui force les acheteurs potentiels à opérer dans une structure et des délais stricts, faute de quoi le processus peut s’essouffler avant d’atteindre le stade de l’offre et perdre son momentum. Tous les types d’acheteurs sont approchés, soit l’acheteur stratégique, l’acheteur financier sectoriel et l’acheteur financier généraliste, ce qui favorise un environnement compétitif et les chances de réaliser un « coup de circuit ».

Beaucoup plus structuré que les approches de l’offre préemptive et de la sollicitation ciblée, ce processus a pour principal objectif d’amener le plus grand nombre possible d’acheteurs potentiels à la table des négociations, dans le respect de délais et de formats d’offres strictement prédéterminés. Les soumissionnaires qui ne respectent pas les exigences du processus sont éliminés du processus. Le vendeur peut également s’attendre à recevoir un plus grand nombre de questions et de requêtes de vérification diligente préliminaires que dans le cadre d’une offre préemptive ou d’une sollicitation ciblée, notamment de la part d’acheteurs généralistes.

Le processus de vente structuré est la plus longue (5 à 7 mois) des trois stratégies, compte tenu des étapes supplémentaires et du volume accru de questions et de demandes d’informations de la part des nombreuses parties concernées.

Bien que le fait d’amener un plus grand nombre d’acheteurs potentiels (100+) puisse, en théorie, se traduire par un plus grand nombre d’offres, le vendeur doit comprendre que certains acheteurs hautement stratégiques pourraient décider de ne pas poursuivre la transaction parce qu’ils ne sont pas à l’aise de participer à une guerre d’enchères.

Comme mentionné dans ce bulletin, il y a plus d’une façon de procéder pour vendre une entreprise et un conseiller en fusions et acquisitions doit travailler avec son client pour déterminer le meilleur plan d’action en fonction des circonstances uniques du vendeur. Contactez l’un de nos associés pour discuter plus en détail des avantages et inconvénients de chaque stratégie.

Restez à l'affût

Inscrivez-vous à l'infolettre et restez à l'affût des nouvelles de l'industrie, développez vos connaissances et recevez des conseils pertinents en avant-première.