Le capital-investissement en sept réponses

Dans cette lettre d'information, nous examinerons ce que sont les fonds de capital-investissement, comment ils fonctionnent, comment ils se financent, quelle est la taille du secteur, comment ils sont rémunérés et ce qu'ils recherchent.

Les fonds de capital-investissement sont devenus les acheteurs de pointe pour les entrepreneurs qui cherchent à monétiser les capitaux propres de leurs entreprises. Aussi appelés « Fonds PE » ou simplement « PE », ils sont une force dominante dans le secteur financier aujourd’hui et de nombreux entrepreneurs n’ont pas encore compris comment ils peuvent tirer profit de ce type d’acquéreur.

- Qu’est-ce qu’un PE ?

Un fonds de capital-investissement PE est un regroupement d’investissements sous la forme d’un fonds qui investit directement dans des entreprises, soutient leur croissance et les revenus pour ensuite redistribuer des liquidités à ses investisseurs. Bien qu’il existe des fonds de capital-investissement PE pour plusieurs types de placements alternatifs (par rapport aux approches d’investissement traditionnelles), tels que l’infrastructure, le capital-risque, l’immobilier, la dette privée et autres, cette lettre d’information traitera principalement des rachats d’entreprises et/ou du capital-développement.

- Comment cela fonctionne-t-il ?

Un fonds de capital-investissement PE emploie du personnel expérimenté qui possède des capacités opérationnelles et financières sophistiquées. Ces personnes sont souvent issues du secteur financier ou ont une expérience entrepreneuriale réussie, ayant possédé ou géré des entreprises dans le passé. En s’appuyant sur leur expertise, ces fonds cherchent de manière proactive à identifier les actifs sous-performants ou les opportunités de consolidation de marché afin de générer des opportunités d’investissement qui se traduiront par des rendements plus élevés que d’autres classes d’actifs procureraient, telles que les actions de sociétés ouvertes, les titres à revenu fixe, etc.

Un fonds de capital-investissement PE typique a une durée de vie de 10 ans, au terme de laquelle il restitue le capital investi à ses investisseurs (généralement appelés « Commandiatires », « Limited Partners » ou « LPs »). Par conséquent, compte tenu du temps nécessaire pour investir et désinvestir au cours de la durée de vie d’un fonds, la période de détention productive de rendement d’une entreprise en portefeuille est généralement comprise entre 4 et 7 ans.

Après l’investissement initial, les fonds de capital-investissement PE s’efforceront d’accroître la valeur de l’entreprise en portefeuille en augmentant son BAIIA (bénéfice avant intérêts, impôts et amortissements ou BAIIA) et en augmentant le multiple d’évaluation de sortie lorsque l’entreprise sera vendue. Cette appréciation de la valeur est réalisée par les moyens suivants :

- Croissance : Le facteur de création de valeur le plus important pour les fonds de capital-investissement PE est la croissance du BAIIA. Cette croissance est obtenue par la mise en œuvre d’efficacités opérationnelles, la poursuite d’initiatives organiques (projets internes) et la réalisation d’une expansion inorganique (acquisitions).

- L’effet de levier : Les fonds de capital-investissement PE utilisent l’effet de levier financier (c’est-à-dire l’endettement) pour améliorer le rendement de leurs investissements.

- Expansion du multiple : Un accroissement est également obtenu grâce à une marge BAIIA plus élevée et à la diversification (réduction de la concentration des clients, minimisation du risque de dépendance vis-à-vis des fournisseurs et augmentation de la diversification géographique) et/ou à des revenus établis (amélioration de la diversification des produits et des revenus et augmentations de la base de revenus récurrents).

Lors de l’acquisition d’une entreprise, le fonds de capital-investissement PE demandera souvent au vendeur et/ou à l’équipe de direction de réinvestir ou de « rouler » une partie du produit de la vente dans les fonds propres de la nouvelle l’entreprise.

- Comment sont-ils financés ?

Un fonds de capital-investissement PE reçoit ses fonds de commanditaires (« LP ») qui sont généralement des investisseurs institutionnels tels que des fonds de pension, des compagnies d’assurance, des fonds souverains ou des investisseurs fortunés cherchant à diversifier leurs portefeuilles d’investissement. Ces personnes jouent un rôle passif dans la gestion du fonds et de ses investissements.

- Quelle est l’importance du secteur ?

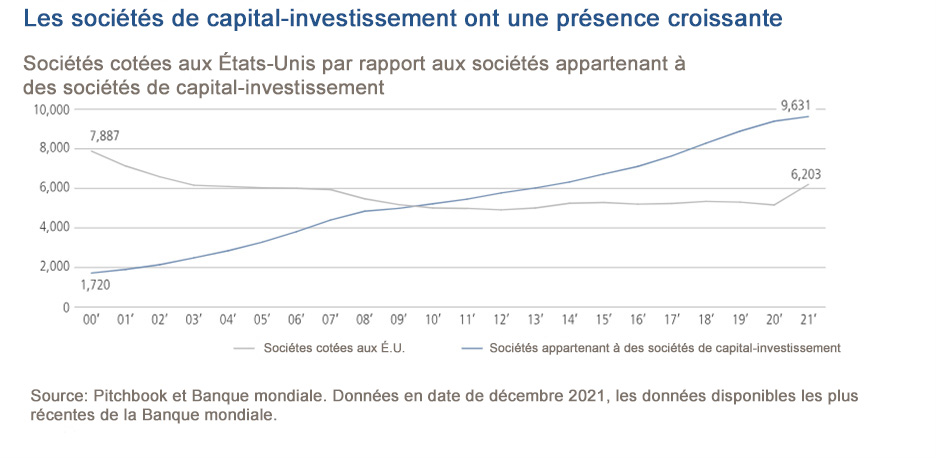

Depuis plus de vingt ans, les fonds de capital-investissement PE remplacent les marchés publics comme moyen de sortie pour les actionnaires. Entre 2000 et 2021, le nombre d’entreprises financées par le capital-investissement est passé d’environ 2 000 à près de 10 000. En revanche, le nombre de sociétés publiques a diminué, passant de 8 000 à 6 000 au cours de la même période.

On estime que les actifs sous gestion dans les placements alternatifs passeront de 1 000 milliards de dollars à 23 000 milliards de dollars d’ici 2027, grâce à des rendements attrayants, à une allocation plus importante de la part des investisseurs non institutionnels tels que les ‘High Net Worth’ et les ‘Family Offices’, et à de nouveaux canaux de distribution.

- Comment sont-ils rémunérés ?

Les fonds de capital-investissement PE sont rémunérés par des frais de gestion, généralement fixés à 2 % du capital engagé par le fonds, et par des bonis incitatifs communément appelés « carried interest », qui représentent généralement une part de 20 % des rendements réalisés excédant un seuil de rendement minimum.

- Que recherche un fonds de capital-investissement PE dans une entreprise ?

Les fonds de capital-investissement PE utilisent divers critères quantitatifs et qualitatifs pour évaluer les entreprises. Leurs exigences habituelles sont les suivantes :

Critères quantitatifs :

- Habituellement, un BAIIA minimum de 5 millions de dollars pour les fonds américains et de 2 à 3 millions de dollars pour les fonds régionaux plus petits ;

- Participation de l’équipe de gestion de 10 à 30 % dans les capitaux propres après la transaction ;

- Dépenses d’investissement en immobilisations limitées (low capex) ;

- Réductions de coûts facilement identifiables ;

- Industries favorables à l’effet de levier.

Critères qualitatifs :

- Taille des marchés sur lesquels la société opère ;

- Présence dans une industrie ou un secteur en croissance ;

- Différenciation par rapport à la concurrence ;

- Équipe de gestion compétente engagée dans la croissance de l’entreprise ;

- Barrières élevées à l’entrée ;

- Présence de clients captifs ;

- Industries dans lesquelles le fonds possède de l’expérience ;

- Industries fragmentées, avec de nombreuses opportunités d’acquisition visant à la consolidation sectorielle ;

- Stratégie de sortie identifiable, c’est-à-dire l’identification de ce qui pourrait être le prochain acheteur.

- Remplissez-vous les conditions requises ?

Si votre entreprise répond à l’un ou à la plupart de ces critères, une société de capital-investissement PE pourrait être l’acheteur idéal pour votre entreprise. En fonction de vos objectifs, vous présenterez votre entreprise soit comme une plateforme – en démontrant que votre entreprise dispose d’un plan de croissance réalisable, par le biais d’acquisitions et de croissance organique, soit comme un complément – en démontrant que votre entreprise peut facilement s’intégrer et apporter une plus-value dans un groupe plus important.

Toutefois, avant d’entamer le processus de vente, nous vous recommandons d’entreprendre les préparatifs suivants :

a) Obtenir des rapports de vérifications diligentes sur le vendeur : Les rapports de vérification diligente des vendeurs comprennent généralement une analyse sur la « qualité des bénéfices » pour valider la rentabilité historique, ainsi que des évaluations juridiques et environnementales, préparées par des professionnels qualifiés. Ces rapports permettent d’éviter les mauvaises surprises liées à la vérification diligente de l’acheteur et réduisent la probabilité que l’acheteur diminue le prix de son offre après la signature de la lettre d’intention. En fournissant toutes les informations nécessaires à la vérification diligente préalable de l’acheteur, vous pouvez réduire considérablement le stress au cours du processus de vente. Consultez notre précédent bulletin sur la vérification diligente du vendeur (VDV).

b) Tenir à jour vos rapports intermédiaires et de gestion : pour éviter une renégociation des conditions d’achat, il est important de faire des projections réalistes qui peuvent être raisonnablement atteintes et dépassées. Les sociétés de capital-investissement demanderont également des résultats mensuels au cours du processus et suivront de près votre BAIIA sur 12 mois afin de s’assurer de sa cohérence avec leur évaluation. En outre, elles exigeront des mises à jour régulières de vos indicateurs clés de performance (‘KPI’).

c) Préparation de la vente : Il est conseillé de résoudre tous les problèmes susceptibles de ralentir ou d’entacher le processus de vente ou de donner lieu à des réclamations après la transaction. Il peut s’agir de résoudre des réparations structurelles en tant que propriétaire d’immeuble, de régler tous les litiges, d’entreprendre un nettoyage environnemental, de renouveler les conventions collectives et de renégocier les principaux contrats. Nous en parlons davantage sur le sujet dans notre bulletin « Préparer votre entreprise pour la vente ».

Cafa a vendu de nombreuses entreprises à des fonds de capital-investissement PE, soit en tant qu’investissement de plateforme, soit en tant qu’investissement complémentaire. N’hésitez pas à nous contacter pour savoir si votre entreprise peut se qualifier et pour obtenir une liste préliminaire d’acheteurs.

Restez à l'affût

Inscrivez-vous à l'infolettre et restez à l'affût des nouvelles de l'industrie, développez vos connaissances et recevez des conseils pertinents en avant-première.