Le multiple du BAIIA et la valeur d’entreprise

Le multiple de BAIIA est l’une des méthodes les plus utilisées pour établir la valeur d’une entreprise. Comme vous l’avez peut-être déjà lu dans notre précédent bulletin « Quelle est la valeur de votre entreprise« , il existe trois principales méthodes d’évaluation pour évaluer la valeur d’une entreprise privée:

- Les multiples comparables;

- La valeur comptable; et

- L’actualisation des flux de trésorerie

La méthode des multiples comparables est la mesure largement acceptée par le secteur financier pour la négociation et l’évaluation des entreprises privées. Avec cette méthode, on attribue premièrement une valeur d’entreprise sur la base d’un multiple d’une mesure de bénéfice avant impôts auquel on soustrait la dette portant intérêt et on ajoute l’encaisse pour déterminer la valeur de l’équité. Plus rarement, certaines industries emploient un multiple de revenus ou un multiple des bénéfices bruts comme déterminant de la valeur.

Ce bulletin traitera de la mesure la plus courante, soit le multiple du BAIIA.

Le multiple Valeur d’entreprise (VE) / BAIIA

BAIIA signifie Bénéfice avant Intérêts, Impôts, et Amortissement (une sixième lettre, « C », a récemment été ajoutée pour considérer l’impact de la Covid-19 sur le BAIIA).

Les milieux bancaires et d’investissement considèrent l’utilisation du multiple du BAIIA comme mesure fiable pour déterminer la valeur d’une entreprise indépendamment de sa structure de capital qui peut varier considérablement d’une société à l’autre. L’élimination des frais d’intérêt, des impôts et d’autres éléments non monétaires élimine l’impact du choix de la capitalisation du bilan et permet (théoriquement) de comparer les bénéfices entre des entreprises œuvrant dans les mêmes secteurs d’activités et de marché. De plus, le BAIIA peut être ajusté pour qualifier la capacité réelle de générer des profits en éliminant certains éléments de revenus ou dépenses exceptionnels, non-récurrents ou qui ne pourraient être transférés ou assumés à l’acquéreur. Pour plus de détails sur ces ajustements, veuillez consulter notre bulletin « Maximiser la valeur de votre entreprise – BAIIA et synergies ».

Certains sont sans doute conscient que le BAIIA n’est pas conforme aux principes comptables tel que définis par les PCGR et que cette mesure est largement critiquée puisque certaines entreprises peuvent manipuler le BAIIA à leur avantage. Les prêteurs et les investisseurs sophistiqués examineront la qualité du BAIIA d’une entreprise au cours de leur processus de vérification diligente et confirmeront ou recalculeront généralement le BAIIA ajusté jusqu’à ce qu’ils atteignent un certain degré de confort sur la capacité futur de générer le BAIIA proposé.

Facteurs affectant les multiples du BAIIA

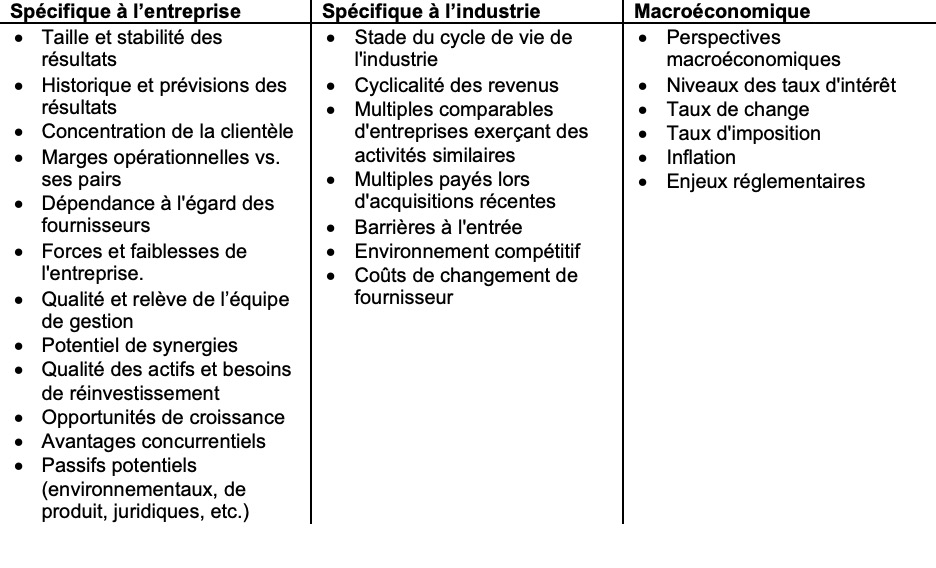

Les multiples d’évaluation sont largement fonction du risque perçu et des besoins d’investissement nécessaires pour maintenir les flux de trésorerie (plus le risque est faible et plus les dépenses d’investissement en immobilisations sont faibles, plus le multiple est élevé – pensons à l’immobilier par exemple). Selon notre expérience, la sélection d’un multiple de BAIIA approprié doit tenir compte de plusieurs facteurs. Nous avons identifié trois catégories principales :

Un acquéreur débutera généralement son évaluation par le choix d’un multiple basé sur des transactions récentes comparables qui sont, dans l’ensemble, fonction des facteurs spécifiques au secteur d’activité; auxquels il ajoutera ou déduira des points en fonction des facteurs spécifiques à l’entreprise. Selon notre expérience en matière d’achat et de vente de PME, les principaux facteurs contributifs sont souvent les suivants :

- La taille : Pour les petites entreprises, la taille joue un rôle crucial pour attirer un grand nombre d’acquéreurs potentiels ; elle permet un processus de vente plus compétitif, synonyme de valorisations plus élevées. Comme la plupart des investisseurs financiers ont un seuil minimal de BAIIA de 5m$ ou plus, les plus petites entreprises ne peuvent pas nécessairement compter sur ce large groupe d’acquéreur pour déposer une offre compétitive. Cela laisse aux plus petites cibles un plus petit bassin d’acquéreurs potentiels comprenant généralement des stratégiques, de plus petits fonds de capital-investissement (Private Equity), l’équipe de direction et des particuliers. Bien que cela ne signifie pas automatiquement qu’une entreprise dont le BAIIA est inférieur à 5 millions de dollars n’obtiendra pas une évaluation plus élevée, son bassin d’investisseurs potentiels limite sa capacité à négocier son prix.

- Concentration de la clientèle : Une forte concentration des ventes liées à quelques clients est risqué, et le risque est inversement lié au multiple. Certains acquéreurs peuvent utiliser cet argument pour faire baisser l’évaluation. Ceci est particulièrement vrai pour les acheteurs qui dépendent de l’obtention de financement bancaire puisqu’une forte concentration de clients peut amenuir leur chance de lever suffisamment de capitaux pour payer un prix plus généreux.

Il peut cependant y avoir des exceptions : Les consolidateurs y voient parfois un risque moins élevé que d’autres; lorsqu’ils acquièrent plusieurs entreprises à forte concentration de clientèle, la concentration « disparaît » une fois les entreprises consolidées.

- Opportunités de croissance et synergies : C’est au vendeur (ou à son banquier d’affaires) d’en faire la preuve. Les acheteurs considéreront généralement les projections optimistes du vendeur avec un fort degré de scepticisme, surtout si elles diffèrent des résultats historiques de l’entreprise. Aussi convaincu que le vendeur puisse être d’une croissance soutenue à court terme, peu d’acheteurs, voire aucun, seront prêts à considérer les résultats futurs dans un calcul de valeur sans un argumentaire convaincant.

Le vendeur devra présenter une feuille de route détaillée, avec des possibilités de croissance concrètes et réalisables afin que l’acheteur considère les résultats futurs dans son évaluation. Sur le terrain, les acheteurs ont trop vu de projections « hockey stick » (forte croissance) qui se concrétisent rarement. Ils devront être persuadés que l’entreprise est en voie d’accomplir une croissance agressive et qu’elle permettra de réaliser des synergies importantes dans un avenir proche. Même convaincu, l’acheteur ne paiera pas la pleine valeur au vendeur et voudra atténuer son risque en gardant une partie de la valeur ajoutée pour lui-même.

Pour ce qui est des synergies, les études indiquaient que seulement 30 % des synergies étaient payées au vendeur; mais la tendance se dirige désormais vers 50 %.

Négocier le prix : l’importance de connaître le minimum et le maximum

Le prix minimum

Généralement, les acquéreurs cherchent à faire une bonne affaire. Mais à quel seuil le prix proposé est-il si bas que le vendeur a intérêt à conserver l’entreprise? Dans certains cas, ce seuil est fixé à la capacité de s’endetter pour se payer de larges dividendes. Cette stratégie, la recapitalisation des dividendes, consiste pour une entreprise à s’endetter davantage et à utiliser le produit pour verser des dividendes à ses actionnaires. Bien que cette stratégie ne soit pas aussi efficace sur le plan fiscal qu’une vente d’actions (gain en capital vs. dividendes), les actionnaires conservent 100 % de l’entreprise tout en obtenant une certaine liquidité. En théorie, une offre d’un acheteur fixée à un tel prix peut impliquer que l’acheteur investit peu de ses propres capitaux dans la transaction. Une telle stratégie est fréquemment mal perçue par les entrepreneurs qui ont bâti leur entreprise au fil des ans et qui voient une partie tenter de l’acquérir sans mettre beaucoup de « skin in the game ». Pour un actionnaire pressé d’obtenir de la liquidité sur ses actions, une alternative intéressante peut être de vendre à son équipe de direction et de recevoir le produit du financement bancaire à la clôture plus une balance de vente qui sera considérée comme de l’équité pour les banquiers qui financent la transaction.

Dans certains cas, le prix minimum peut également être la valeur comptable de l’entreprise. Ce scénario peut se produire lorsqu’une entreprise ne génère pas suffisamment de profits pour justifier le poids de ses actifs. De la même manière que le BAIIA est considéré comme une approximation des flux de trésorerie, la valeur comptable est considérée comme la valeur que l’on pourrait monétiser en liquidant une entreprise. Sur papier, il serait logique pour un actionnaire à la recherche de liquidités de collecter son fonds de roulement, de vendre les immobilisations et de rembourser sa dette si le produit total est supérieur à l’offre d’un acheteur. Cependant, ce raisonnement à des limites : la valeur comptable auditée peut mal refléter la valeur au marché de certains actifs (immobilier, machines) ou de leurs obligations fiscales inhérentes. En outre, la liquidation d’une entreprise peut entraîner des pertes et des coûts de fermeture et de disposition qui ne sont pas prises en compte dans la valeur comptable. De plus, le produit de la liquidation d’une entreprise est traité comme un dividende imposable qui est imposé à un taux plus élevé que la vente d’actions (gain en capital). Néanmoins, pour certains vendeurs, la valeur comptable sert souvent de seuil psychologique auquel la négociation commence.

Le prix maximum

À l’autre extrême, quel est le seuil de prix maximal auquel un acquéreur se désistera? C’est ici que le concept de « transactions relutives » (accretive transactions) prend tout son sens: une manière de facilement saisir si une transaction crée ou détruit de la valeur pour les actionnaires est d’analyser si l’entreprise acquise est achetée à un multiple implicite supérieur ou inférieur au multiple d’évaluation de l’entité combinée après la fusion. Autrement dit, si un acquéreur valant lui-même 10x VE/BAIIA achète une entreprise à 8x VE/BAIIA, les profits de la cible sont « absorbés » dans l’entreprise combinée qui sera évaluée à 2 tours d’BAIIA de plus. Cette plus-value est directement attribuée à la valeur de l’équité de l’acquéreur. Dans le cas contraire, l’achat d’une entreprise à un multiple plus élevé que sa propre évaluation intrinsèque détruit la valeur de la différence dans l’équité du groupe post-fusion. Ceci explique pourquoi un acheteur accepte rarement de payer plus que son propre multiple.

Qu’en est-il du multiple des ventes ?

L’évaluation d’une entreprise sur la base d’un multiple de ses ventes peut être déconcertante pour certains puisqu’elle n’indique pas clairement la capacité de générer des profits au premier regard. De telles multiples, par exemple deux (2) à quatre (4) fois les ventes pour une entreprise en technologique, ou même une (1) fois les ventes pour un cabinet comptable, tiennent compte des synergies importantes et des structures de coûts similaires entre les acheteurs et les vendeurs qui, à leur tour, résulteraient en un multiple de BAIIA équitable après la fusion. En règle générale, et en excluant les perspectives de croissance significatives, tous multiples autres que le BAIIA tendent à résulter dans un multiple de BAIIA raisonnable une fois les synergies ou l’espérance de profits est prise en compte.

Conclusion

Le multiple VE/BAIIA est une mesure du risque et rémunération. Il varie d’une entreprise à l’autre en fonction des risques sous-jacents associés aux flux de trésorerie de l’entreprise et talents de négociation des parties. Cafa peut vous fournir les ressources nécessaires pour vous aider à conclure une transaction juste et équitable quelle que soit votre entreprise ou votre secteur d’activité.

Si vous avez aimé ce contenu, consultez nos articles suivants :

Restez à l'affût

Inscrivez-vous à l'infolettre et restez à l'affût des nouvelles de l'industrie, développez vos connaissances et recevez des conseils pertinents en avant-première.