L’assurance représentations et garanties – transactions de M&A

L’assurance représentations et garanties est une police qui protége l’acheteur contre les pertes que celui-ci pourrait éprouver suite à une violation des représentations et garanties faites par le vendeur. Découvrez comment ce produit peut faciliter la clôture ainsi qu'alléger vos responsabilités en tant que vendeur.

Qu’est-ce qu’une assurance « représentations et garanties »?

L’assurance représentations et garanties est une police d’assurance qui vient protéger l’acheteur contre les pertes que celui-ci pourrait éprouver suite à une violation des représentations et garanties faites par le vendeur. Par conséquent, l’assurance vient transférer le risque de réclamation du vendeur à l’assureur en échange du paiement d’une prime.

Dans une transaction de M&A, le vendeur va typiquement indemniser l’acheteur (sujet à des plafonds, exclusions, limites de temps) pour toutes les violations dans ses représentations et garanties. Ces représentations consistent en certains énoncés relatifs à l’entreprise (véracité des états financiers, actifs, passifs, situations environnementales, etc.) et en la capacité du vendeur d’exécuter la transaction (par exemple que celui-ci possède les actions et a le droit de les vendre).

Dans la plupart des cas, les indemnités seront garanties par des montants placés en entiercement à la clôture (ou par les sommes dues par le biais d’une balance de vente), et représenteront, dans une majorité des cas, entre 10 à 15% de la valeur de la transaction, et ce pour une période d’une ou deux années.

Au Canada, ces polices sont offertes via le biais de courtiers par plusieurs compagnies d’assurance, telles que AIG et Chubb.

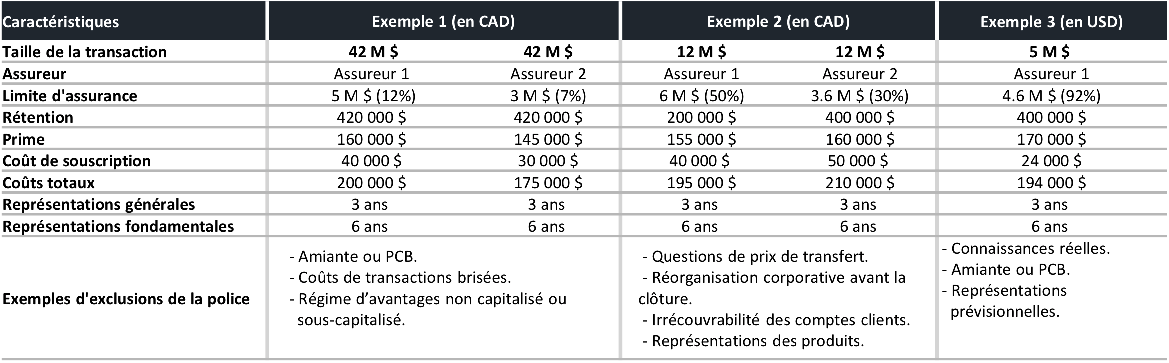

Le tableau ci-dessous illustre, par le biais de trois exemples récents parmi nos dossiers, les principaux éléments qu’on retrouve dans les polices d’assurance représentations et garanties.

Mise en place d’une police d’assurance

La mise en place d’une police d’assurance des représentations et garanties se fait en plusieurs étapes:

En premier lieu, l’assureur révisera plusieurs documents clés, tels que le contrat d’achat, les représentations et garanties émises par le vendeur, les rapports de vérification diligente de l’acheteur ainsi que les documents disponibles dans le « data room » virtuel afin d’émettre une indication d’intérêt.

En second lieu, on procédera à la souscription de la police et la vérification diligente afin d’émettre une proposition de police d’assurance qui inclura notamment les inclusions et les exclusions de la police. Cet étape engendra des coûts entre 30 000$ et 40 000$ . Finalement, l’assureur émettra la police contre le paiement de la prime.

Le partage du coût de la police sera sujet de négociation et sera payé, soit par le vendeur, l’acheteur ou les deux, et sera négocié dans la lettre d’intention de la transaction.

Les avantages de l’assurance représentations et garanties

Si l’utilisation et la popularité de ces polices d’assurance ont considérablement augmenté lors de ces dernières années, ceci est dû aux avantages apportés au vendeur et à l’acheteur.

Pour les acheteurs:

- Une protection supérieure à celle que le vendeur serait prêt à accorder;

- Une offre plus attrayante aux yeux du vendeur grâce à l’absence d’entiercement ou de retenu sur une balance de vente;

- Une extension de la période de représentations et garanties, procurant plus de temps à l’acheteur pour produire une réclamation;

- Moins de frictions durant la négociation de la convention d’achat-vente.

Pour les vendeurs:

- Une transaction plus simple à conclure avec moins d’incertitude;

- Aucun entiercement ou aucune retenue qui pourrait avoir un impact négatif sur la somme reçue à clôture de la transaction.

Mettre en place une assurance des représentations et garanties aura donc comme effet principal de faciliter et d’accélérer le processus de la transaction. Ceci est particulièrement intéressant si l’acheteur conserve des actions post transaction.

Les limites de l’assurance

Malgré leurs avantages, ce type d’assurance possède des limites. Dans une majorité des cas, les polices d’assurance vont contenir des exclusions et ne couvriront qu’un pourcentage du montant de la transaction. Il existe donc toujours un risque de pertes extraordinaires.

De plus, une telle police d’assurance ne couvre généralement pas les violations des engagements du vendeur inclus dans l’acte d’achat et les ajustements de prix à la clôture, tels que ceux du fonds de roulement. Il est également possible que l’assureur exclu certains passifs environnementaux, la réorganisation corporative avant la clôture ou certains aspects liés à la fiscalité, comme les crédits de recherche & développement et les pertes d’exploitation nettes.

Basé sur notre expérience, ces assurances améliorent grandement l’efficacité du processus transactionnel, même s’il existe des limites à celles-ci. Cafa pourra donc vous guider dans votre choix d’inclure ou non une assurance de représentations et garanties dans vos prochaines transactions.

Restez à l'affût

Inscrivez-vous à l'infolettre et restez à l'affût des nouvelles de l'industrie, développez vos connaissances et recevez des conseils pertinents en avant-première.